Кристин Лагард, директорка Међународног монетарног фонда, упозорава: иако је данас „боље припремљена за неочекивану економску кризу“ него што је била пре 10 година, еврозона је „опасно изложена економским олујама“ и тешко ће настрадати кад дође до нове кризе. А криза, уверена је, долази неминовно.

Притом, ако буде избила у више земаља истовремено, црно се пише и земљама у развоју јер ни сам ММФ, тврди генерални директор Банке за међународна поравнања Агустин Карстенс, више није сигурно уточиште будући да не поседује довољно средстава да им свима истовремено прискочи у помоћ.

Укупан глобални дуг, иначе, досегао је цифру од 244 билиона — хиљада милијарди — долара, што је преко три пута више од вредности глобалне економије, преноси „Блумберг“ резултате анализе Института за међународне финансије из Вашингтона. А укупни дуг влада у свету порастао је на 65 билиона долара у 2018. — скоро дупло више него пре 10 година, када је износио „свега“ 37 билиона.

Порасла је у том периоду, међутим, и вредност берзе; њујоршки индекс „Дау Џонс“, примера ради, остварио је у протеклој деценији невероватан раст од преко 300 одсто. Поређења ради, 2009. годину завршио је на више-мање истом нивоу на коме је био 10 година раније.

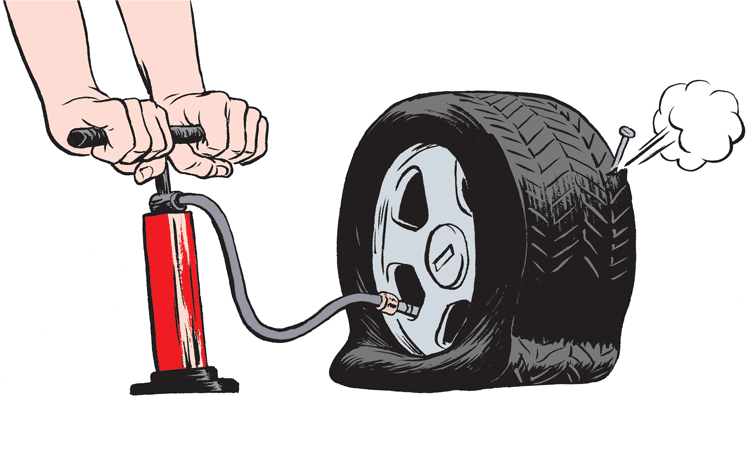

Значи ли то да драматична упозорења Кристин Лагард ипак не треба схватити озбиљно? Или пак глобални раст дуга и берзанских индекса значи да је „балон“ сада још надуванији него што је био 2008, те ће и његово пуцање бити експлозивније? Да ли ће нова криза избити већ 2020, као што предвиђа банка „Џеј Пи Морган Чејс“?

О овим су питањима у „Новом Спутњик поретку“ говорили новинарка Ружа Ћирковић и аналитичар Бранко Павловић.

„Право питање јесте — када ће избити криза, а не да ли ће је бити“, уверена је Ружа Ћирковић: „Економија се развија у циклусима, и један од кључних разлога због којих се верује да свет поново клизи ка рецесији јесте податак да садашњи период раста већ траје необично дуго — нобеловац Роберт Шилер тврди да је ово најдужи период опоравка и раста после Другог светског рата, и каже да га избијање кризе не би изненадило иако је готово немогуће предвидети када ће тачно она избити, и због чега“.

„Кризе ће неминовно бити“, сматра Бранко Павловић, „зато што су све вредности на финансијским тржиштима ’надуване‘ тиме што је новац у систем током протекле деценије упумпаван у незабележеним размерама. Отуда и ненормалан раст вредности берзанских индекса; банке, које добијају новац уз сасвим ниске каматне стопе, не верују привреди и не улажу га у реалну производњу, већ у хартије од вредности, то јест, у шпекулацију“.

Права поплава „јефтиног“ новца у протеклој деценији изазвала је и енорман раст дугова на глобалном нивоу, како државних тако и корпоративних и приватних, који су у збиру данас за чак 50 одсто већи него што су били 2008. године. Будући да је амерички долар резервна светска валута, посебну пажњу привлаче подаци из САД, чији је државни дуг превазишао њихов укупни бруто друштвени производ и сада износи преко 22 хиљаде милијарди долара; вредност камате исплаћене на тај дуг је прошле године износила 263 милијарде долара, односно 1,4 одсто америчког БДП-а, а званичне процене кажу да ће, под условом да не избије криза која би ситуацију додатно погоршала, до 2028. износ годишње камате превазићи њихов војни буџет и порасти на чак 915 милијарди долара, односно 3,1 одсто БДП-а САД.

Упркос томе, Америци не прети опасност да, попут Грчке на пример, упадне у дужничко ропство јер, напомиње Бранко Павловић, „она има ексклузивну позицију у односу на остатак света, која је изграђивана током 70 година и не може да се разгради у року од шест месеци или пет година. А опет, управо ова ситуација“ — у којој Америка може да, практично, ни из чега произведе ону количину новца која јој је потребна — „мотивише све друге да траже начине да смање своју зависност од америчког долара. Али то је дугачак процес“.

У овом пак тренутку, с новом рецесијом која је све ближа, кључно је питање да ли су научене лекције из кризе 2008. и да ли је глобални финансијски систем данас отпорнији него што је био тада.

Разматрајући спремност за нову кризу за коју је и сам уверен да неумитно стиже, Кенет Рогоф, бивши главни економиста ММФ-а, у „Гардијану“ тврди да систем јесте унеколико поправљен у односу на 2008, али с друге стране указује и на бројне отежавајуће околности: „Америчке Федералне резерве имају мање маневарског простора него 2008… а финансијска резистентност Европе сада је скоро сигурно много мања него што је била пре једне деценије“. Уз то, због „дубоког несагласја око поделе финансијског терета унутар еврозоне“ биће тешко формулисати заједничку политику, а „значајан раст каматних стопа може да изазове и прави хаос на балканизованим тржиштима дуга унутар еврозоне“.

„Сасвим је сигурно да у случају избијања нове кризе чланице Европске уније не би успеле да се договоре ни за десет година“, сагласна је с овом оценом Ружа Ћирковић, која напомиње да додатни проблем за управљање кризом у еврозони представља и чињеница да се две водеће банке водеће европске привреде, немачке „Дојче банка“ и „Комерцбанк“, „налазе у великој кризи. Оне сад хоће да се уједине како би покушале да превазиђу проблеме с којима су суочене, али је то потез који ниједан стручњак не подржава“.

Бранко Павловић указује и на ширу слику: „Огроман новац већ је упумпан у систем. Ниске каматне стопе већ постоје. Те макроекономске полуге искоришћене су за санирање кризе 2008. године. И зато је сада маневарски простор много мањи него што је био раније, а политички би данас и десетоструко теже било спровести мере штедње какве су тада примењене. Тако да је ситуација далеко компликованија него што је била приликом претходне кризе“.

И као и тада, и у случају нове кризе Србија би претрпела тешку штету, јер, закључује Ружа Ћирковић, „ако би Европа отишла у тешку рецесију, и ми бисмо били озбиљно погођени јер се тамо налазе наши највећи трговински партнери и извозна тржишта“.

Никола Врзић, Спутник